9 анализ оборачиваемости оборотных активов коммерческих организаций. Анализ оборачиваемости оборотных активов

Анализ оборачиваемости и основных средств: Что это такое?

Анализ оборачиваемости охарактеризует интенсивность использования активов или обязательств организации. Показатели оборачиваемости рассчитываются либо как коэффициент, либо в днях одного оборота.

Наиболее популярными в финансовом анализе являются следующие показатели оборачиваемости:

- оборачиваемость запасов;

- оборачиваемость дебиторской задолженности;

- оборачиваемость активов;

- оборачиваемость кредиторской задолженности.

При расчете коэффициентов оборачиваемости в числителе всегда стоит финансовый результат в виде выручки, в знаменатели - средняя за период величина актива или обязательства, оборачиваемость которого мы анализируем.

При расчете оборачиваемости в днях, количество дней в году (365) делят на годовой .

Денежный цикл (цикл оборотного капитала)

Денежный цикл , или цикл оборотного капитала (cash conversion cycle, operating cycle) - это период обращение денежных средств с момента приобретения за них ресурсов (сырья, материалов) и до момента продажи готовой продукции и получения за нее денег. Данный период выражается в днях и отражает эффективность управления оборотным капиталом организации.

Коэффициент оборачиваемости

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств. Коэффициенты оборачиваемости выступают показателями деловой активности предприятия.

Оборачиваемость активов (Asset turnover)

Оборачиваемость активов (asset turnover) - финансовый показатель интенсивности использования организацией всей совокупности имеющихся активов. Данный показатель используется наряду с другими показателями оборачиваемости, такими как оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности, оборачиваемость запасов, для анализа эффективности управления имуществом и обязательствами фирмы.

Оборачиваемость дебиторской задолженности (Receivable turnover)

Оборачиваемость дебиторской задолженности (receivable turnover ratio) измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Оборачиваемость запасов (Inventory turnover)

Оборачиваемость запасов (inventory turnover) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

Оборачиваемость кредиторской задолженности (Accounts payable turnover)

Оборачиваемость кредиторской задолженности (accounts payable turnover ratio) - это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Финансовое положение предприятия, его ликвидность и платежеспособность во многом зависят от скорости оборачиваемости средств, вложенных в активы предприятия и от рентабельности его деятельности.

Текущее расходование средств и их поступление не совпадают во времени, что приводит к возникновению у предприятия потребности в увеличении или сокращении финансирования для поддержания платежеспособности. Потребность в дополнительном финансировании возникает при низкой оборачиваемости средств или при ее замедлении.

Рациональное управление текущими активами дает возможность предприятию повышать уровень ликвидности. Пополнение потребности в дополнительном оборотном капитале за счет заемных источников финансирования имеет ограничения (предприятие не всегда может получить кредит, или ставка процента делает получение кредита невыгодным). Пополнять дополнительную потребность в оборотном капитале за счет собственных источников предприятие может только в пределах заработанной прибыли. Таким образом, удовлетворять дополнительную потребность в оборотном капитале предприятие может, только эффективно управляя текущими активами.

Различным видам оборотных средств присущи различные скорости оборотов. На длительность оборота активов оказывают влияние многие факторы: вид деятельности предприятия (промышленность, снабжение, посредническая деятельность, сельское хозяйство); отраслевая принадлежность (тяжелая или легкая промышленность); масштабы производства (как правило, оборачиваемость выше на мелких предприятиях, чем на более крупных); экономическая ситуация в стране (система расчетов, вынуждающая предприятия отвлекать средства для предоплаты, инфляция, вынуждающая создавать большие запасы ТМЦ); эффективность управления активами (структура активов, ценовая политика предприятия, методика оценки ТМЦ).

Для характеристики эффективности использования оборотных средств используют следующие показатели:

1. (К одз ) рассчитывается в долях единицы и представляет собой отношение полученной за анализируемый период выручки от продаж за вычетом косвенных налогов к среднегодовой сумме дебиторской задолженности. С помощью данного коэффициента можно рассчитать во сколько раз объем реализованной продукции превышает дебиторскую задолженность, а также сколько рублей выручки приходится на 1 рубль дебиторской задолженности.. Если в составе дебиторской задолженности имеются краткосрочная и долгосрочная задолженности, то в расчет принимаются полная сумма краткосрочной задолженности и та часть долгосрочной, погашение которой, как следует из договорных отношений предприятия, приходится на текущий год. Обратная данному коэффициенту величина, умноженная на количество календарных дней анализируемого периода (365, 270, 180, 90 дней) представляет собой продолжительность оборота дебиторской задолженности в календарных днях (О дз).

где В н – выручка от продаж за вычетом косвенных налогов, руб.,

(åДЗ н.г. + åДЗ к.г) / 2 – среднегодовая дебиторская задолженность, руб.

2. (К окз ) - это отношение себестоимости реализованной продукции к среднегодовой сумме кредиторской задолженности, включая в полном размере краткосрочную кредиторскую задолженность и часть долгосрочной задолженности, приходящуюся к оплате в текущем году. Указанный коэффициент отражает возможности предприятия по погашению кредиторской задолженности, а также показывает себестоимость реализованной продукции, приходящуюся на 1 рубль кредиторской задолженности. Величина, обратная значению данного коэффициента, умноженная на количество календарных дней анализируемого периода, отражает оборачиваемость кредиторской задолженности в календарных днях (О кз) (месяцах, годах).

(1.27)

(1.27)

(1.28)

(1.28)

где Себ. – себестоимость реализованной продукции за анализируемый период, включая коммерческие и управленческие расходы, руб.,

(åКрЗ н.г. + åКрЗ к.г.) / 2 – среднегодовая кредиторская задолженность за анализируемый период, руб.

3.Коэффициент оборачиваемости производственных запасов (К опз ) равен отношению себестоимости реализованной продукции к среднегодовой стоимости производственных запасов за анализируемый период (ПЗ). Данный коэффициент показывает величину себестоимости реализованной продукции в расчете на 1 рубль производственных запасов и период отвлечения (замораживания) средств предприятия в форме запасов (материалов, незавершенного производства, готовой продукции, расходов будущих периодов). Величина, обратная этому коэффициенту, умноженная на количество календарных дней анализируемого периода, отражает число дней отвлечения средств (О пз).

(1.29)

(1.29)

(1.30)

(1.30)

где ПЗ – среднегодовая сумма производственных запасов за анализируемый период, руб.

4. (К зоа ) рассчитывается как отношение среднегодовой стоимости оборотных активов к выручке-нетто (В н). Экономическое содержание данного коэффициента состоит в том, что определяется величина оборотных средств, необходимых для получения 1 рубля выручки-нетто (закрепленных). Оборотные активы для расчета принимаются в среднегодовом исчислении.

(1.31)

(1.31)

5. (К оск ).

Данный коэффициент рассчитывается как отношение выручки-нетто за анализируемый период к среднегодовой стоимости собственного капитала и показывает, сколько выручки-нетто содержится в каждом рублей собственного капитала, и каков период его обращения. Величина, обратная значению данного коэффициента и умноженная на 365, отражает продолжительность одного оборота собственного капитала в календарных днях (О ск).

(1.32)

(1.32)

(1.33)

(1.33)

Рассчитаем показатели оборачиваемости на основе данных бухгалтерского баланса и отчета о прибылях и убытках ООО «Вулкан».

1. Коэффициент оборачиваемости дебиторской задолженности

Текущий период

- текущий период

- текущий период

Предыдущий период

О дз = 716 дней – предыдущий период

2. Коэффициент оборачиваемости кредиторской задолженности

– текущий период

О кз = 151 день – текущий период

К окз = 2,13 – предыдущий период

О кз = 171 день – предыдущий период

3.Коэффициент оборачиваемости производственных запасов :

Текущий период

О пз = 5 дней - текущий период

К опз = 13,27 – предыдущий период

О пз = 28 дней – предыдущий период

3. Коэффициент закрепления оборотных активов (К зоа )

– текущий период

К зоа = 4,73 – предыдущий период

4. Коэффициент оборачиваемости собственного капитала (К оск ).

– текущий период

О ск = 365 / 0,45 = 811 дней – текущий период

К оск = 0,31 – предыдущий период

О ск = 1177 дней – предыдущий период

Вывод: анализируя оборачиваемость дебиторской задолженности следует заметить, что выручка-нетто в текущем году возросла по сравнению предыдущим годом с 54081741 руб. до 80065410 руб., также как возросла и среднегодовая дебиторская задолженность. А оборачиваемость дебиторской задолженности снизилась с 0,51 до 0,48. В предыдущем году в среднем оборачиваемость погашение дебиторской задолженности происходит за 716 дней, а в текущем году примерно за 760 дней.

Оборотный период расчетов предприятия по кредиторской задолженности снижается с 171 дней до 151 дня, так как коэффициент оборачиваемости возрастает с 2,13 до 2,42. Это является положительным моментом для деятельности, так как ООО «Вулкан» сможет быстрее расплатиться по своим обязательствам.

Если сравнить оборачиваемость производственных запасов, то видно, что операционный цикл предыдущего года выше, чем текущего года. В предыдущем периоде он составил 28 дней, а в текущем году – 5 дней.

Анализируя коэффициент закрепления оборотных активов видно, в предыдущем году он составлял 4,73, в текущем – 2,07. Это означает, что в одном рубле выручки-нетто закреплено примерно 2 руб. оборотных активов (текущий период) и почти 5 руб. оборотных активов (предыдущий год).

Если говорить об эффективности использования собственного капитала можно сказать, что в текущем году он используется эффективнее. Оборачиваемость в текущем году составляет 811 дней (коэффициент оборачиваемости – 0,45), а в предыдущем – 1177 дней (0,31).

Анализ рентабельности

Важную роль в оценке инвестиционной привлекательности, а также в определении влияния реализованных инвестиционных проектов на изменение инвестиционной привлекательности предприятия играют показатели рентабельности. Среди них:

Рентабельность хозяйственной деятельности (рентабельность имущества или активов);

Рентабельность продукции;

Финансовая рентабельность;

Рентабельность оборотных активов;

Рентабельность производства;

Рентабельность собственного капитала;

Рентабельность продаж.

Рентабельность активов является показателем, комплексно характеризующим эффективность деятельности предприятия. При его помощи можно оценить эффективность управления, поскольку получение высокой прибыли и достаточного уровня доходности во многом зависит от правильности выбора и рациональности принимаемых управленческих решений, основанных на анализе показателей инвестиционной привлекательности предприятия и его финансовой устойчивости.

По значению уровня рентабельности можно оценить долгосрочное благополучие предприятия, то есть способность предприятия получать ожидаемую норму прибыли на инвестиции в достаточно длительной перспективе. Для кредиторов и инвесторов, вкладывающих деньги в предприятие, данный показатель является надежным индикатором, гарантирующим получение требуемой нормы прибыли, который базируется на финансовой устойчивости предприятия и ликвидности отдельных статей баланса.

При определении рентабельности активов следует исходить из того факта, что численное значение стоимости имущества не остается неизменным за срок ввода в эксплуатацию новых основных фондов или выбытия имущества. Поэтому при исчислении рентабельности активов следует определять их среднее значение.

Все показатели рентабельности, рассчитываемые в контрольной работе, можно подразделить на следующие:

1.Показатели рентабельности хозяйственной деятельности (рентабельности активов или имущества).

2.Показатели финансовой рентабельности.

3.Показатели рентабельности продукции.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

Введение

оборачиваемость актив информационный

Управление активами предприятия, т.е. составом и структурой его имущества, позволяет оценить их динамику и принять решение о необходимых направлениях их изменения. Структура активов характеризует в первую очередь уровень мобильности имущества предприятия, а также позволяет определить, за счет каких элементов эта мобильность обеспечивается, снижается или повышается. Все это имеет большое значение для оценки финансового состояния предприятия и возможностей его улучшения.

От структуры активов непосредственно зависят показатели платежеспособности и финансовой устойчивости предприятия. Кроме того, эта структура оказывает большое влияние на систему показателей, которые принято называть коэффициентами деловой активности.

Информация о финансовом состоянии предприятия, содержащаяся в его балансе, дает достаточно основательную базу для определения конкретных мер по управлению финансами предприятия.

Величина собственного оборотного капитала характеризует ту часть капитала и резервов, которая служит источником покрытия оборотных активов. Собственные источники средств предназначены для покрытия в первую очередь внеоборотных активов. Последние являются наименее мобильным элементом имущества, поэтому иметь в качестве их источника покрытия заемные средства рискованно.

Оборотный капитал является одной из составных частей имущества предприятия. Состояние и эффективность их использования - одно из главных условий успешной его деятельности. Развитие рыночных отношений определяет новые условия их организации. Высокая инфляция, неплатежи и другие кризисные явления вынуждают предприятия изменять сою политику по отношению к оборотным активам, искать новые источники пополнения, изучать проблему эффективности их использования.

В системе мероприятий по повышению эффективности общественного производства важное место занимают вопросы рационального использования оборотных средств во всех сферах деятельности человека, особенно в промышленности.

Оборачиваемость оборотного капитала является одним из важнейших показателей, характеризующих интенсивность использования оборотных средств предприятия и его деловую активность. От того насколько быстро средства, вложенные в оборотные активы, превращаются в реальные деньги, непосредственно зависит финансовое состояние организации. Так, рост неплатежей затрудняет ритмичность деятельности организации и вдет к увеличению дебиторской задолженности; излишнее отвлечение средств в производственные запасы, незавершенное производство, готовую продукцию приводит к «омертвлению» ресурсов и неэффективному использованию оборотных средств.

Целью написания курсовой работы является проведение анализа оборачиваемость активов АО «НПО ИТ» и их основных элементов, выявление резервов повышения эффективности их использования.

В задачи курсовой работы входит:

Изучение классификации и характеристики активов предприятия;

Изучение оборачиваемости активов и их показателей;

Непосредственно анализ состава и структуры активов АО «НПО ИТ» и их оборачиваемости с выводами о его результатах и рекомендациями по ускорению оборачиваемости.

1. Теоретические основы оборачиваемости активов и их составляющих элементов

1.1 Сущность, классификация и характеристика активов предприятия

Для осуществления хозяйственной деятельности каждое предприятие должно располагать определенным имуществом, принадлежащим ему на правах собственности или владения. Все имущество, которым располагает предприятие и которое отражено в его балансе, называется его активами.

Активы представляют собой экономические ресурсы предприятия в форме совокупных имущественных ценностей, используемых в хозяйственной деятельности с целью получения прибыли.

Материальные активы предприятия имеют вещественную форму. Это находящиеся в собственности предприятия сооружения производственного и непроизводственного назначения, жилые и административные здания, земля, производственное оборудование и механизмы, запасы материалов, сырья и топлива и так далее.

Финансовые активы предприятия - это принадлежащие предприятию финансовые инструменты: финансовые вложения, дебиторские задолженности, денежные активы в различных валютах, кассовая наличность, ценные бумаги, страховые полисы и так далее.

Нематериальные активы предприятия - право на пользование некоторой интеллектуальной собственностью, включая торговую марку, логотип, патенты на изобретения и так далее.

В соответствии с характером участия активов в производственном цикле выделяют оборотные и внеоборотные активы.

Оборотные активы в течение одного цикла производства расходуются полностью, обеспечивая операционную деятельность компании.

Внеоборотные активы предприятия участвуют в нескольких производственных циклах, пока вся их стоимость не будет перенесена на производимую продукцию.

Различные источники формирования активов позволяют выделять активы чистые и валовые.

Валовые активы формируются за счет как собственного, так и заемного капитала.

Чистые активы формируются только за счет собственного капитала.

Активы предприятия делятся на различные группы и по некоторым другим критериям:

По праву собственности:

а) Собственные активы. К ним относятся активы предприятия, находящиеся в постоянном его владении и отражаемые в составе его баланса.

б) Арендуемые активы. К ним относятся активы предприятия, находящиеся во временном его владении в соответствии с заключенными договорами аренды (лизинга).

По степени ликвидности:

а) Активы в абсолютно ликвидной форме. К ним относятся активы, не требующие реализации и представляющие собой готовые средства платежа.

В состав активов этого вида входят: денежные активы в национальной валюте, денежные активы в иностранной валюте.

б) Высоколиквидные активы. Они характеризуют группу активов предприятия, которая быстро может быть конверсирована в денежную форму (как правило, в срок до одного месяца) без ощутимых потерь своей текущей рыночной стоимости с целью своевременного обеспечения платежей по текущим финансовым обязательствам.

К высоколиквидным активам предприятия относятся: краткосрочные финансовые вложения, краткосрочная дебиторская задолженность.

в) Среднеликвидные активы. К этому виду относятся активы, которые могут быть конверсированы в денежную форму без ощутимых потерь своей текущей рыночной стоимости в срок от одного до шести месяцев. К среднеликвидным активам предприятия обычно относят: все формы дебиторской задолженности, кроме краткосрочной и безнадежной, запасы готовой продукции, предназначенной к реализации.

г) Слаболиквидные активы. К ним относятся активы предприятия, которые могут быть конверсированы в денежную форму без потерь своей текущей рыночной стоимости лишь по истечении значительного периода времени (от полугода и выше).

К этой группе активов предприятия относят: запасы сырья и полуфабрикатов, запасы малоценных и быстроизнашивающихся предметов, активы в форме незавершенного производства, основные средства, незавершенные капитальные вложения, оборудование, предназначенное к монтажу, нематериальные активы, долгосрочные финансовые вложения.

д) Неликвидные активы В эту группу входят такие виды активов предприятия, которые самостоятельно реализованы быть не могут (они могут быть проданы лишь в составе целостного имущественного комплекса).

К таким активам относятся: безнадежная дебиторская задолженность, расходы будущих периодов, убытки текущие и прошлых лет (отражаемые в составе актива баланса предприятия).

1.2 Понятие оборачиваемости активов и их показателей

Оборачиваемость активов - финансовый показатель интенсивности использования организацией всей совокупности имеющихся активов. Данный показатель используется наряду с другими показателями оборачиваемости, такими как оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности, оборачиваемость запасов, для анализа эффективности управления имуществом и обязательствами фирмы.

Особенности управления активами определяются структурной принадлежностью хозяйствующих субъектов. Если у торговых организаций высок удельный вес товаров, у промышленных предприятий - сырья и материалов, то у финансовых корпораций преобладают денежные средства и их эквиваленты.

Коэффициент оборачиваемости активов

Коэффициент оборачиваемости активов (Коа) - отношение выручки от реализации продукции ко всему итогу актива баланса.

Коа = В / А (1)

где, В-выручка; А - среднегодовая сумма активов

А= (АСн + АСк) / 2, (2)

где АСн, АСк - соответственно величина активов на начало и конец периода

Данный показатель характеризует эффективность использования компанией всех имеющихся ресурсов, независимо от источников их образования, т.е. показывает, сколько раз за год (или другой отчетный период) совершается полный цикл производства и обращения, приносящий прибыль компании, или сколько денежных единиц реализованной продукции принесла каждая денежная единица активов.

Коэффициент оборачиваемости активов характеризует эффективность использования ресурсов, его повышение свидетельствует о более эффективном использовании средств. Однако этот коэффициент может быть искусственно завышен при переходе на использование арендованных основных средств.

Значение коэффициента оборачиваемости всех активов показывает эффективность использования оборотных активов, рост показателя в динамике свидетельствует о повышении эффективности использования оборотных активов в целом по предприятию. Коэффициент оборачиваемости активов прямо пропорционален объему продаж и обратно пропорционален сумме используемых активов.

Поскольку составной частью активов являются оборотные активы, их снижение также способствует улучшению эффективности использования активов в целом.

В теории оборотные активы - это капитал, инвестируемый компанией в текущую деятельность на период каждого операционного цикла. Между оборотными активами и объемом реализации существует определенная зависимость. Слишком малый объем оборотного капитала ограничивает сбыт, слишком большой - свидетельствует о недостаточно эффективном использовании оборотных средств. Как определить оптимальное соотношение оборотного капитала и объема реализации? Это соотношение помогает найти коэффициент оборачиваемости оборотного капитала (Ко).

Коэффициент оборачиваемости оборотного капитала рассчитывается как отношение выручки без учета НДС и акцизов к средней сумме оборотных средств (ОБср) за период:

Ко = В / ОБср (3)

где, ОБср - средняя величина оборотных активов

ОБср = (ОБСн + ОБСк)/2, (4)

где ОБСн, ОБСк - соответственно величина оборотных средств на начало и конец периода.

Для каждого предприятия он индивидуален и, если он определен, то необходимо его значение поддерживать на оптимальном уровне. Найти его достаточно просто - если предприятие при данном значении коэффициента постоянно прибегает к использованию заемного капитала, то значит, эта скорость оборачиваемости оборотного капитала генерирует недостаточное количество денежных средств для покрытия издержек и расширения деятельности. И наоборот, если при постоянном объеме реализации или его увеличении предприятие получает достаточный доход, то считается, что достигнута эффективная скорость оборота оборотного капитала.

Лучшее представление об эффективности использования активов обеспечивают показатели периода оборота активов, представляющие собой количество дней, необходимое для их превращения в денежную форму и являющиеся величиной, обратной коэффициенту оборачиваемости, умноженного на длительность периода. Для оценки продолжительности одного оборота в днях рассчитывают показатель - продолжительность одного оборота оборотных средств по формуле:

То=360 / Ко или То = 365 / Ко (5)

Значение показывает, через сколько дней, средства, вложенные в оборотные активы или их составляющие, снова принимают денежную форму. Уменьшение этого показателя в динамике является положительным фактором.

Внеоборотные активы в меньшей степени поддаются управлению с точки зрения ускорения оборачиваемости, т.к. предназначены для эксплуатации в течение нескольких лет, причем, срок эксплуатации регламентирован учетной политикой предприятия.

Анализ оборачиваемости оборотных активов дополняют расчетом показателя, называемого коэффициентом закрепления оборотных средств, который показывает, сколько рублей оборотных средств приходится на один рубль проданной (реализованной) продукции.

Кз = Аоб / В (6)

где, Аоб - средняя за анализируемый период (год) сумма оборотных активов.

Аналогично рассчитываются значения для составляющих оборотных активов.

Анализ расчетов с дебиторами

Для оценки качества расчетов с дебиторами используют коэффициент оборачиваемости дебиторской задолженности, значение которого характеризует скорость возврата денежных средств за товары, проданные в кредит, увеличение этого показателя в динамике свидетельствует об улучшении работы с дебиторами, эффективности политики цен.

Коэффициент оборачиваемости и продолжительность оборота рассчитываются по формулам:

Ко(ДЗ) = В / ДЗср (7)

где, ДЗср - средняя за период сумма дебиторской задолженности

Величиной, связанной с оборачиваемостью дебиторской задолженности, является средний срок кредитования То(ДЗ) покупателей (в днях), показывающий, на сколько в среднем предоставляется отсрочка в платеже покупателям.

То(ДЗ) = 360 / Ко(ДЗср) или То(ДЗ) = ДЗср / В * 360 (8)

Зная дневную выручку и средние остатки дебиторской задолженности, легко определить средний срок кредитования покупателей, что может быть полезно при ведении переговоров и заключении контракта. Средние значения кредитования покупателей необходимо сопоставить с аналогичными значениями кредиторской задолженности, в частности коэффициентом оборачиваемости кредиторской задолженности Ко(КЗ), и средним сроком кредитования поставщиков То(КЗ), которые рассчитываются следующим образом:

Ко(КЗ) = S / 0,5 (КЗ0 + КЗ1) (9)

где, S - себестоимость реализованных товаров; 0,5 (КЗ0 + КЗ1) - кредиторская задолженность средняя за период.

То(KЗ) = 360 / Ко(КЗ) (10)

Для рационального ведения расчетов отсрочка в платеже, предоставляемая поставщиками, должна быть больше, чем средний срок кредитования покупателей. Если такого не происходит, то компания будет испытывать напряженность в использовании оборотного капитала. Сроки кредитования определяются формами расчетов с поставщиками и покупателями и могут быть ускорены при использовании авансов и аккредитивов в расчетах с покупателями и инкассо с поставщиками.

В процессе анализа необходимо обратить внимание на выявление соотношений между дебиторской и кредиторской задолженностями по показателям оборачиваемости и длительности оборота. Анализируется также скорость оборота собственного капитала, что для акционеров особенно важно.

Анализ оборачиваемости денежных средств

Коэффициент оборачиваемости денежных средств рассчитывается по формуле:

Ко(ДС) = В / ДС (11)

Значение показателя показывает сколько раз за период, денежные средства, находящиеся на счетах и в кассе организации совершили оборотов. Продолжительность оборота денежных средств рассчитывается по формуле:

То(ДС) = 360 / Ко(ДС) (12)

С помощью этих показателей оценивают деловую активность компании в использовании денежных средств.

Снижение оборачиваемости и рост среднего срока оборота денежных средств свидетельствует о нерациональной организации работы предприятия, допускающего замедления использования высоколиквидных активов, основное назначение которых - обслуживание производственно - хозяйственного оборота предприятия.

Анализ оборачиваемости материальных оборотных активов

Для оценки уровня использования запасов используют коэффициент оборачиваемости запасов, который показывает, насколько компания эффективно использует запасы, показывает скорость оборота запасов. Оборачиваемость запасов показывает, сколько раз в отчетном периоде производились закупки. Расчет коэффициента оборачиваемости запасов производится по данным баланса и отчета о прибылях и убытках по следующей формуле:

Ко(ЗАП) = S / 0,5*(E0+E1) (13)

где, S - себестоимость реализованных товаров; 0,5*(E0+E1) - запасы средние за период, Е0 - запасы на начало периода, Е1 - запасы на конец периода.

При расчете этого показателя необходимо принимать во внимание методику расчета себестоимости реализованной продукции, которая может быть различной при разных методах распределения косвенных расходов. Определение средних остатков запасов необходимо для выравнивания данных о запасах, которые могут значительно колебаться в течение отчетного периода.

Тесно связан с этим коэффициентом средний срок складирования запасов (Тскл), измеряющийся в днях. Его можно подсчитать, разделив число дней отчетного периода на Ко(ЗАП), при этом год часто округляется до 360 дней, квартал до 90 дней, месяц до 30 дней.

Тскл = 360 / Ко(ЗАП) (14)

Если, например, оборачиваемость запасов составляет 6, то средний срок складирования 60 дней - столько в среднем запасы находятся на предприятии от момента их приобретения у поставщиков до момента реализации. Высокие показатели Ко(ЗАП) должны насторожить аналитика. С одной стороны, они свидетельствуют о большой скорости оборота, что приводит к росту прибылей, с другой - характеризуют рискованную политику компании в управлении запасами, возможную их нехватку при росте продаж. Высокая оборачиваемость запасов и невысокие сроки складирования могут характеризовать бурный рост продаж, не обеспеченный надлежащим уровнем запасов, недостаточное внимание руководства этому вопросу.

При анализе предпочтительнее оценивать любой финансовый показатель не с точки зрения его соответствия неким нормативам, а скорее в контексте реального состояния дел в компании. При этом, безусловно, полезно сравнивать показатели рассматриваемой организации с показателями его конкурентов и в целом со средними по отрасли.

1.3 Информационная база анализа

Анализ финансово-хозяйственного состояния предприятий, выявление закономерностей и тенденций в развитии базируются на исследовании показателей их финансовой отчетности.

Основными формами бухгалтерской отчетности, которые нужны для анализа, являются: Бухгалтерский баланс (Приложение 1) Отчет о прибылях и убытках (Приложение 2). Поскольку в перечисленных документах содержится практически вся требующаяся информация, целесообразно рассмотреть эти формы более подробно.

Бухгалтерский баланс является основным документом финансовой отчетности, составляемым ежеквартально. Бухгалтерский баланс представляет собой таблицу, состоящую из двух целей актива и пассива. В его активе отражаются средства предприятия, сгруппированные по их видам, составу, размещению в пассиве по источникам формирования и целевому назначению. Актив и пассив бухгалтерского баланса состоят из разделов, а каждый раздел из ряда статей.

Итоги актива и пассива называются валютой баланса и равны между собой. Это равенство обусловлено тем, что в активе и пассиве баланса отражены одни и те же средства предприятия, сгруппированные по различным признакам: в активе по видам средств и их размещению; в пассиве по источникам формирования и их назначению.

Отчет о финансовых результатах содержит сравнение суммы всех доходов предприятия от продажи товаров и услуг или других статей доходов и поступлений с суммой всех расходов, понесенных предприятием для поддержания его деятельности за период с начала года. Результат данного сравнения - валовая (балансовая) прибыль, убытки за период.

2. Анализ оборачиваемости активов в АО «НПО ИТ»

2.1 Краткая характеристика организации

АО «НПО ИТ» - головное предприятие по телеметрической и датчиковой аппаратуре, микроэлектронике для ракетно-космической техники.

«НПО ИТ» - одно из ведущих приборных предприятий корпорации РКС (РОСКОСМОС, ОРКК). Создание новых средств измерения, информационно-измерительных технологий и систем осуществляется на основе проведения научно-исследовательских и опытно-конструкторских работ в рамках Гособоронзаказа, ФКП и ФЦП Роскосмоса.

«НПО ИТ» разрабатывает и выпускает бортовые и наземные системы для информационно-телеметрического обеспечения ракетной техники, антенные комплексы, системы сбора и обработки измерительной информации, измерительные системы стартовых комплексов ракет-носителей и испытательных стендов.

Предприятие специализируется на выпуске радиационно-стойкой аппаратуры на отечественной электронно-компонентной базе, разрабатывает мобильные измерительные пункты, создает бесплатформенные инерциально-навигационные системы, а также выпускает самую современную датчико-преобразующую аппаратуру для измерения вибрации, ударов, биений, температуры. Многие разработки применяются в «Газпроме», «Транснефти», в различных высокотехнологичных отраслях, включая, энергетику, транспорт.

В 2010 году в составе «НПО ИТ» был создан опытный завод «Импульс», который расширил производственные возможности предприятия. В его состав вошли сборочные цеха наземной, бортовой и датчиковой аппаратуры, микроэлектронное производство, цеха механообработки, печатных плат и гальванических покрытий. Сегодня современная технологическая база предприятия обеспечивает полный цикл изготовления продукции - от изготовления отдельных деталей, сборки и монтажа аппаратуры и приборов до проведения испытаний готовых изделий. Производство оснащается новым высокопроизводительным оборудованием, цеха и технологические участки реконструируются под новые задачи.

Деятельность Общества сосредоточена в России. На деятельность предприятия могут оказать риски, связанные с общей нестабильностью в стране, падение промышленного производства. Также на деятельность предприятия оказывает влияние несовершенство законодательной базы страны, регулирующей экономические отношения.

Основными факторами возникновения рисков являются:

Неплатежи со стороны заказчиков;

Возможность ведения международных санкций в связи с изменением геополитической обстановки в мире;

Несовершенство законодательной базы страны, регулирующей экономические отношения;

Недостаточная эффективность судебной системы;

Кадровые риски.

Сегодня «НПО ИТ» вместе с другими предприятиями корпорации участвует в важном национальном проекте по созданию нового российского космодрома «Восточный». Измерительный комплекс космодрома оснащается новейшими антенными системами АС-М, а также мобильными измерительными пунктами.

2.2 Анализ состава и структуры активов

Для анализа состава и структуры активов используются все активы предприятия из бухгалтерского баланса (Приложение 1).

Как видно из таблицы 2.1 (Приложение 3) общая стоимость активов предприятия на 2014 год составляет 2522413 тыс. руб. В их составе оборотные активы составляли 1320537. За отчетный период они повысились на 333955. Наиболее существенно возросли запасы (на 230243 тыс. руб., или на 86,19%).Сумма денежных средств снизилась на 135713 тыс. руб., или на 57,47%. Дебиторская задолженность повысилась за отчетный период в абсолютных величинах на 235441 тыс. руб. и составила в 2014 г. 707624 тыс. руб., что составляет 28.05% от итога актива баланса. Таким образом, несмотря на повышение в абсолютных величинах, в 2014 г. дебиторская задолженность занимает почти 1/3 актива баланса.

В оборотных активах организации в 2014 г. отмечается снижение величины денежных средств, т.е. наиболее ликвидных активов, при увеличении запасов. Данную тенденцию можно признать неудовлетворительной, так как она может указывать на снижение ликвидности баланса предприятия.

При анализе активов виден рост стоимости внеоборотных средств в 2014 г. на 247750 тыс. руб., или на 25,97% от их величины в 2013 г. В 2014 г. внеоборотные активы занимают в структуре баланса 47,65%. Произошло это главным образом за счет увеличения стоимости основных средств предприятия и результатов исследований и разработок на 237694 тыс. руб., или на 26,81% и на 9801 тыс. руб., или на 14,77%.

Рост стоимости основных средств предприятия следует отметить как положительно влияющую тенденцию, так как она направлена на увеличение производственного потенциала предприятия.

Прирост оборотных активов оказался выше прироста внеобротных активов на 7,04%, что свидетельствуют о расширении основной деятельности предприятия и создает благоприятные условия для финансовой деятельности предприятия.

2.3 Анализ показателей оборачиваемости активов

Для анализа показателей оборачиваемости активов используются бухгалтерский баланс и отчет о финансовых результатах.

Значения для средней величины активов берется из строки 1700 баланса

Значения для средней величины оборотных активов из строки 1200

Значения для средняя величины дебиторской задолженности из строки 1230 баланса

Выручка из строки 2110 отчета о финансовых результатах

Таблица 2.2. Показатели оборачиваемости активов АО «НПО ИТ»

|

Показатель |

Изменение |

|||

|

Выручка, тыс. руб. |

||||

|

Средняя величина активов, тыс. руб. (А) |

||||

|

Средняя величина оборотных активов, тыс. руб. (Обср) |

||||

|

Коэффициент оборачиваемости активов (Коа) |

||||

|

Период оборота активов, дни (То) |

||||

|

Коэффициент оборачиваемости оборотных активов (Ко) |

||||

|

Период оборота оборотных активов, дни (То) |

||||

|

Коэффициент оборачиваемости дебиторской задолженности (Ко(ДЗ)) |

||||

|

Период оборота дебиторской задолженности (То(ДЗ)) |

Коэффициент оборачиваемости активов рассчитывается по формуле 1:

За 2013 г.: Коа= =0,89

За 2014 г.: Коа= =0,60

Средняя величина активов рассчитывается по формуле 2:

За 2013 г.: А= =1727194

За 2014 г.: А= =2231560,5

Коэффициент оборачиваемости оборотных активов рассчитывается по формуле 3:

За 2013 г.: Ко= = 1,89

За 2014 г.: Ко= = 1,15

Средняя величина оборотных активов рассчитывается по формуле 4:

За 2013 г.: Обср= =817026

За 2014 г.: Обср= =1153559,5

Период оборота активов и период оборота оборотных активов рассчитывается по формуле 5:

За 2013 г.: То= = 404,49; То= =190,48

За 2014 г.: То= =600; То= =313,04

Коэффициент оборачиваемости дебиторской задолженности рассчитывается по формуле 7:

За 2013 г.: Ко(ДЗ) = =3,69

За 2014 г.: Ко(ДЗ) ==2,61

Период оборота дебиторской задолженности рассчитывается по формуле 8:

За 2013 г.: То(ДЗ)= = 97,56

За 2014 г.: То(ДЗ)= =137,93

Как следует из данных таблицы 2.2, в анализируемом отчетном году произошло значительное замедление оборачиваемости активов. Так, коэффициент оборачиваемости активов упал 0,89 до 0,60, и, соответственно, период оборота активов возрос с 410,11 до 608,33 дня.

Также весьма значительным стало снижение оборачиваемости оборотных активов. Коэффициент оборачиваемости оборотных активов снизился с 1,89 до 1,15, а длительность периода оборота оборотных активов возросла на 124,07 дней (с 193,12 до 317,19). Понизился и коэффициент оборачиваемости дебиторской задолженности на 1,08, соответственно и период оборота дебиторской задолженности увеличился на 40,37.

Причиной снижения оборачиваемости активов стало резкое уменьшение выручки на фоне роста как совокупных, так и оборотных активов.

Активы по структуре своей в высокой степени разнородны, а это значит, что оборачиваемость активов в целом не позволяет объективно оценивать интенсивность использования каждого из них. Внеоборотные активы мало меняются, а используются долго, поэтому их оборачиваемости не уделяется внимания. В свою очередь показатели оборачиваемости оборотных активов являются чрезвычайно важными. Именно эта группа активов напрямую связана с обеспечением текущей деятельности предприятия.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных факторов внешнего и внутреннего характера

Решающее воздействие на оборачиваемость активов предприятия оказывает экономическая ситуация в стране. Разрыв хозяйственных связей, инфляционные процессы ведут к накоплению запасов, значительно замедляющему процесс оборота средств. К факторам внутреннего характера относятся ценовая политика предприятия, формирование структуры активов, выбор методики оценки товарно-материальных запасов.

В расчетах показателей платежеспособности, ликвидности, чистого оборотного капитала используются дебиторская задолженность. В зависимости от того, насколько быстро они превращаются в наличные деньги, находится финансовое положение предприятия, его платежеспособность.

Поскольку значительный удельный вес в составе текущих активов занимает дебиторская задолженность, то требуется анализ ее состояния.

Высокие темпы роста дебиторской задолженности могут свидетельствовать о том, что данное предприятие активно использует стратегию товарных ссуд для потребителей своей продукции. Кредитуя их, предприятие фактически делится с ними частью своего дохода. В то же время в случае, когда платежи предприятию задерживаются, оно вынуждено брать кредиты для обеспечения своей хозяйственной деятельности, увеличивая собственную кредиторскую задолженность.

Доля дебиторской задолженности в текущих активах возросла, что характерно для предприятия в настоящее время. Оборачиваемость дебиторской задолженности составила 2,61 раза, или 137,93 дня. Чем выше данный показатель, тем быстрее дебиторская задолженность превращается в наличные деньги.

* контроль за состоянием расчетов с покупателями по отсроченным (просроченным) задолженностям;

* расширение круга покупателей с целью уменьшения потерь от неуплаты одним или несколькими крупными покупателями;

* контроль за соотношением дебиторской и кредиторской задолженности (при значительном превышении дебиторской задолженности возникает угроза финансовой устойчивости предприятия);

Заключение

Финансовое состояние - важнейшая характеристика экономической деятельности предприятия. Она определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели. Конкурентоспособность предприятию может обеспечить только правильное управление движением финансовых ресурсов и капитала, находящихся на распоряжении.

В результате выполненной работы установлено, что:

Пути повышения эффективности использования капитала - это то, на что надо воздействовать, чтобы предприятие получало максимальную прибыль при минимальных затратах и дополнительных вливаний со стороны.

Все критерии оценки эффективного использования капитала важны для получения положительного конечного результата. Практически воздействуя путем принятия управленческих решений на принятие стратегий использования капитала можно добиться значительного улучшения его использования.

Состояние и эффективность использования оборотных средств - одно из главных условий успешной деятельности предприятия. Ограниченность ресурсов, нестабильность рыночной экономки, инфляция, неплатежи, и другие кризисные явления вынуждают предприятия изменять свою политику по отношению к оборотным активам, искать новые источники пополнения, изучать проблему эффективности их использования, их оптимальных размеров.

Оборотные средства плотно совершают кругооборот в процессе хозяйственной деятельности, изменяя, совершают кругооборот в процессе хозяйственной деятельности, изменяя свою форму с денежной на товарную и наоборот. Финансовое положение предприятий находится в прямой зависимости от состояния оборотных средств, эффективности рациональности их использования и предполагает соизмерение затрат с результатами хозяйственной деятельности. Управляя оборотным капиталом, предприятие получает возможность в меньшей степени зависеть от внешних источников получения денежных средств и повысить свою ликвидность. Основная цель анализ оборотного капитала - своевременное выявление и устранение недостатков управления оборотным капиталом и нахождение резервов повышения интенсивности и эффективности его использования.

В заключении можно сделать следующие выводы:

1. Для нормального функционирования каждого предприятия необходимы оборотные средства, представляющие собой денежные средства, используемые предприятием для приобретения оборотных фондов и фондов обращения.

2. Оборотные фонды, т.е. материальные ресурсы в отличие от основных фондов используются в одном производственном цикле, и стоимость их переносится на продукт сразу и полностью.

3. Основная черта современного переходного периода - нехватка у предприятий оборотных средств. Ускорение оборачиваемости оборотных средств, которое измеряется коэффициентом оборачиваемости и длительностью одного оборота в днях, достигается различными мероприятиями на стадиях создания производственных запасов, незавершенного производства и на стадии обращения.

Размещено на Allbest.ru

Подобные документы

Рассмотрение сущности состава и структуры оборотного капитала. Материальные ресурсы и показатели эффективности использования оборотных средств. Разработка рекомендаций по ускорению оборачиваемости всех текущих активов в организации ОАО "ЛУКОЙЛ".

курсовая работа , добавлен 04.06.2014

Исследование состава, структуры и динамики активов бухгалтерского баланса, рентабельности капитала. Характеристика влияния частных показателей оборачиваемости на продолжительность оборота оборотных активов. Оценка потенциального банкротства организации.

практическая работа , добавлен 11.09.2014

Понятие и сущность активов предприятия, методы их анализа. Рекомендации по повышению эффективности использования активов ОАО "ЭЛТРА", такие как управление уровнем запасов готовой продукции, дебиторской задолженности и увеличение оборачиваемости активов.

дипломная работа , добавлен 13.09.2013

Классификация оборотных средств. Анализ состава оборотных активов. Анализ оборачиваемости оборотных средств. Общая оценка оборачиваемости активов предприятия. Расчет норматива оборотных средств. Анализ эффективности использования оборотных средств.

реферат , добавлен 12.01.2003

Цели и задачи формирования и увеличения оборотных средств, классификация их видов и методы анализа. Анализ состава, оборачиваемости и эффективности использования оборотных средств предприятия. Проблемы управления оборотными средствами и пути их решения.

курсовая работа , добавлен 24.12.2013

Оборотные активы: их сущность, определение потребности, показатели использования. Анализ финансово-хозяйственной деятельности предприятия, оценка состояния и эффективности использования оборотных активов, мероприятия по ускорению их оборачиваемости.

дипломная работа , добавлен 09.11.2009

Оценка финансового состояния предприятия, использования производственных ресурсов, деловой и рыночной активности. Коэффициентный анализ активов организации для проведения качественной оценки структуры имущества. Показатели оборачиваемости активов.

отчет по практике , добавлен 15.02.2011

Анализ внеоборотных активов: эффективности использования нематериальных активов, эффективности использования основных средств, структуры и динамики основных средств, фондоотдачи основных средств. Анализ оборотных активов: оборачиваемости.

курсовая работа , добавлен 13.01.2003

Сравнительная характеристика методик анализа имущественного положения предприятия. Анализ структуры активов сельскохозяйственного унитарного предприятия "Дружба", состав и динамика основного капитала. Пути ускорения оборачиваемости оборотных активов.

курсовая работа , добавлен 26.06.2016

Оценка деятельности предприятия, путем анализа оборотного капитала. Понятие и пути ускорения оборачиваемости оборотных средств. Показатели оборачиваемости. Анализ и пути ускорения оборачиваемости оборотных средств на примере ООО "ТД"Радуга-свет"".

Бухгалтерский баланс является важным источником полной и достоверной информации о финансовой и хозяйственной деятельно-сти организации. Однако для того, чтобы сделать вывод о динамике ее финансово-хозяйственной деятельности, необходимо проанализи-ровать эффективность использования активов и выявить состояние доходности организации, так как эти показатели свидетельствуют об изменении эффективности деятельности организации.

Факторы, влияющие на оборачиваемость активов. Финансовое положение организации находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превра-щаются в реальные деньги.

Длительность нахождения средств в обороте определяется сово-купным влиянием ряда разнонаправленных внешних и внутренних факторов. К числу внешних факторов следует отнести сферу дея-тельности предприятия (производственная, снабженческо-сбытовая, посредническая и др.), отраслевую принадлежность, размеры пред-приятия. Решающее воздействие на оборачиваемость активов орга-низации оказывает экономическая ситуация в стране. Разрыв хо-зяйственных связей, инфляционные процессы ведут к накоплению запасов, значительно замедляющему процесс оборота средств.

Внутренними факторами являются ценовая политика организа-ции, формирование структуры активов, выбор методики оценки товарно-материальных запасов.

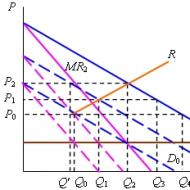

Оборачиваемость активов. В общем виде скорость оборота акти-вов организации определяется с помощью формулы

К об.ф = Выручка от реализации / Средняя величина активов.

Оборачиваемость оборотных активов определяется по формуле:

К об.об.а = Выручка от реализации / Средняя величина оборотных активов

Источником информации о величине выручки является Отчет о прибылях и убытках (ф.№ 2).

Средняя величина активов по данным баланса определяется по формуле

(Он + Ок) / 2

где Он и Ок -- величина активов соответственно на начало и конец периода.

После этого определяется продолжительность одного оборота в

днях: 360 / Коб.об.а

Приведем расчет оборачиваемости активов в анализируемой ор-ганизации (табл. 2).

Чем выше объем реализации, тем эффективнее используются активы, тем быстрее они оборачиваются. Можно сказать, что все активы «обернулись» в ходе реализации 0,65 раза, а оборотные -- 1,798 раза.

Продолжительность оборота всех активов составила 554 дня, а оборотных -- 200 дней.

Таблица 2.

Оборачиваемость активов, (тыс. руб.)

|

Показатель |

Значение показателя |

|

Объем реализации товаров, продукции, работ, услуг за минусом НДС |

|

|

Сумма активов: |

|

|

а) на начало года: |

|

|

Всей совокупности активов |

|

|

Оборотных активов |

|

|

б) на конец года: |

|

|

Всей совокупности активов |

|

|

Оборотных активов |

|

|

в) средней величины: |

|

|

Всей совокупности активов |

|

|

Оборотных активов |

|

|

Коэффициент оборачиваемости: |

|

|

Всей совокупности активов |

|

|

Оборотных активов |

|

|

Продолжительность оборота, дней: |

|

|

Всей совокупности активов |

|

|

Оборотных активов |

Оборачиваемость дебиторской задолженности. В расчетах показа-телей платежеспособности, ликвидности, чистого оборотного капи-тала используются дебиторская задолженность и запасы. В зависимости от того, насколько быстро они превращаются в наличные деньги, находится финансовое положение организации, ее платеже-способность.

Поскольку значительный удельный вес в составе оборотных ак-тивов занимает дебиторская задолженность, то требуется анализ ее состояния. Высокие темпы роста дебиторской задолженности по расчетам за товары, работы и услуги, по полученным векселям (в рассматриваемом примере отсутствуют) могут свидетельствовать о том, что организация активно использует стратегию товарных ссуд для потребителей своей продукции. Кредитуя их, она фактически делится с ними частью своего дохода. В то же время в случае, когда платежи организации задерживаются, она вынуждена брать кредиты для обеспечения своей хозяйственной деятельности, увеличивая собственную кредиторскую задолженность.

Для оценки состояния дебиторской задолженности используют-ся следующие показатели:

Оборачиваемость

- 1. дебиторской задолженности = Выручка от реализации / Средняя дебиторская задолженность, где Средняя где дебиторская задолженность = (Дебит, задолж. на нач. пер. + Дебит, задолж. на кон. Пер.) / 2

- 2. Период погашения дебиторской задолженности = 360 / Оборачиваемость дебиторской задолженности

- 3. Доля дебиторской задолженности в оборотных активах = Дебиторская задолженность / Оборотные активы х 100.

- 4. Доля сомнительной дебиторской задолженности = Сомнительная дебиторская задолженность / Дебиторская задолженность х 100.

Последний показатель характеризует «качество» дебиторской за-долженности. Тенденция к его росту свидетельствует о снижении ликвидности.

Рассчитаем данные показатели для нашего примера (табл. 3).

Таблица 2.

Качество дебиторской задолженности, (тыс. руб.)

Доля дебиторской задолженности в оборотных активах возрос-ла, что характерно для российских организаций в настоящее время. Оборачиваемость дебиторской задолженности составила 6,95 раза, или 52 дня. Чем выше данный показатель, тем быстрее дебиторская задолженность превращается в наличные деньги. При анализе его целесообразно рассматривать в динамике.

Для более глубокого анализа дебиторской задолженности организации необходимо дополнительно запросить ее расшиф-ровку с указанием сведений о каждом дебиторе, сумм дебитор-ской задолженности и сроках ее погашения. При этом основной задачей последующего анализа дебиторской задолженности яв-ляется оценка ее ликвидности, т.е. оценка возвратности долгов организации.

- * контроль за состоянием расчетов с покупателями по отсро-ченным (просроченным) задолженностям;

- * расширение круга покупателей в целях уменьшения потерь от неуплаты одним или несколькими крупными покупателями;

- * контроль за соотношением дебиторской и кредиторской за-долженности (при значительном превышении дебиторской задол-женности возникает угроза финансовой устойчивости организации);

- * предоставление скидок покупателям при досрочной оплате, что частично компенсирует потери от инфляции.

Оборачиваемость запасов товарно-материальных ценностей. По-полнение наличных средств организации зависит от оборачиваемости запасов товарно-материальных ценностей. Оценка оборачиваемости запасов проводится по каждому их виду (производственные запасы, готовая продукция, товары и т.д.). Поскольку производственные за-пасы учитываются по стоимости их заготовления (приобретения), то для расчета коэффициента оборачиваемости запасов используется не выручка от реализации, а себестоимость проданной продукции. Для оценки скорости оборота запасов используется формула

Коэффициент оборачиваемости запасов = Себестоимость проданной продукции / Средняя величина запасов, где

Средняя величина запасов = 9Остатки запасов на нач. пер. + Остатки запасов на кон.пер.) / 2

Срок хранения запасов определяется по формуле

Срок хранения запасов = 360 / Оборачиваемость товарно- материальных запасов.

В рассматриваемом примере запасы на начало года составляли 32 380 тыс. руб., а на конец -- 45 840 тыс. руб. Себестоимость продан-ной продукции -- 94 640 тыс. руб. (82 360 тыс. руб. + 12 280 тыс. руб. -- ф. № 2) Следовательно, оборачиваемость товарно-материальных цен-ностей составила 2,42 раза, а срок хранения запасов -- около 149 дней. Такой анализ необходимо проводить в динамике.

Для нормального хода производства и сбыта продукции запасы должны быть оптимальными. Наличие меньших по размеру, но бо-лее подвижных запасов означает, что меньшая сумма наличных средств организации находится в запасах. Накопление запасов яв-ляется свидетельством спада активности организации по производ-ству и реализации продукции.

Эффективность использования оборотных средств характеризуется системой экономических показателей, и, прежде всего, оборачиваемостью оборотных средств и длительностью одного оборота. Под оборачиваемостьюоборотных средствпонимается продолжительность полного кругооборота средств с момента приобретения оборотных средств (покупки сырья, материалов и т.п.) до выхода и реализации готовой продукции. Кругооборот оборотных средств завершается зачислением выручки на счет предприятия.

Оборачиваемость оборотных средств на предприятии зависит от следующих факторов:

длительности производственного цикла;

качества выпускаемой продукции и ее конкурентоспособности;

эффективности управления оборотными средствами на предприятии с целью их минимизации;

решения проблемы снижения материалоемкости продукции;

способа снабжения и сбыта продукции;

структуры оборотных средств и др.

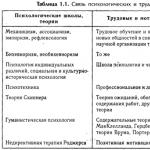

Эффективность оборачиваемости оборотных средств характеризуется следующими показателями:

1. Коэффициент оборачиваемости оборотных средств. Показывает количество оборотов, которые делают за анализируемый период оборотные средства.Чем выше, коэффициент оборачиваемости, тем лучше используются оборотные средства.

Коб= N / Есро (1)

где Коб - коэффициент оборачиваемости оборотных средств;

N - выручка от реализации;

Есро - среднегодовая стоимость оборотных средств.

Есро = (Енач года + Еконец года)/2 (2)

где Есро - среднегодовая стоимость оборотных средств;

Енач года - стоимость оборотных средств на начало года;

Еконец года - стоимость оборотных средств на конец года.

2. Коэффициент загрузки средств в обороте. Является обратным прямому коэффициенту оборачиваемости оборотных средств. Он характеризует сумму оборотных средств, затраченных на 1 руб. реализованной продукции. Чем меньше коэффициент загрузки средств, тем эффективнее используются оборотные средства на предприятии, улучшается его финансовое положение.

Кз = Есро/ N х100 (3)

где Кз - коэффициент загрузки средств в обороте

N - выручка от реализации;

Есро - среднегодовая стоимость оборотных средств;

100 - перевод рублей в копейки.

3.Коэффициент продолжительности одного оборота оборотных средств. Он показывает за какой срок к предприятию возвращаются его оборотные средства в виде выручки от реализации продукции. Уменьшение длительности одного оборота свидетельствует об улучшении использования оборотных средств.

ТЕ = Т / Коб (4)

где ТЕ - продолжительность 1 -го оборота оборотных средств;

Т

Коб - коэффициент оборачиваемости;

Сопоставление коэффициентов оборачиваемости в динамике по годам позволяет выявить тенденции изменения эффективности использования оборотных средств. Если коэффициент оборачиваемости оборотных средств увеличился или остался стабильным, то предприятие работает ритмично и рационально использует денежные ресурсы. Уменьшение коэффициента оборачиваемости свидетельствует о падении темпов развитая предприятия и о его неблагополучном финансовом состоянии. Оборачиваемость оборотных средств может замедляться или ускоряться. В результате ускорения оборачиваемости, то есть уменьшения времени прохождения оборотными средствами отдельных стадий и всего кругооборота, снижается потребность в этих средствах. Происходит высвобождение их из оборота. Замедление оборачиваемости сопровождается вовлечением в оборот дополнительных средств. Относительная экономия (относительный перерасход) оборотных средств определяется по следующей формуле:

Е = Есро- Есрп х(N отч/N пред) (5)

где Е –относительная экономия (перерасход) оборотных средств;

Е сро - среднегодовая стоимость оборотных средств отчетного периода;

Е срп - среднегодовая стоимость оборотных средств предшествующего

N отч - выручка от реализации отчетного года;

N пред - выручка от реализации предшествующего года.

Относительная экономия (относительный перерасход) оборотных средств:

Е = 814 - 970,5x375023/285366 = - 461,41 (тыс. руб.) - экономия;

Общая оценка оборачиваемости оборотных средств представлена в табл.5

Таблица 5

Общая оценка оборачиваемости оборотных средств

|

Показатели |

Предшествующий 2013год |

Отчетный |

Абсолютное отклонение |

|

|

Выручка от реализации N ,тыс. руб | ||||

|

Среднегодовая стоимость оборотных средств Есро , тыс.руб. | ||||

|

Коэффициент оборачиваемости оборотных средств Коб , обороты | ||||

|

Продолжительность оборота оборотных средств ТЕ , дни | ||||

|

Коэффициент загрузки средств в обороте Кз , коп. |

Вывод: Общая оценка оборотных средств показывает, что за анализируемый период:

Продолжительность оборота оборотных средств по сравнению с предыдущим периодом улучшилась на 0,44 дня, то есть средства, вложенные в текущие активы проходят полный цикл и снова принимают денежную форму на 0,44 дня раньше, чем в предыдущий период;

Уменьшение коэффициента загрузки средств в обороте на 0,13 говорит о том, что оборотные средства стали наиболее эффективно использоваться на предприятии по сравнению с прошлым годом, т.е. улучшается финансовое положение;

Увеличение коэффициента оборачиваемости на 166,66свидетельствует о лучшем использовании оборотных средств;

Ускорение оборачиваемости оборотных средств привело к высвобождению их из оборота в размере 461 ,41 тыс.руб.

Дебиторская задолженность - сумма долгов,причитающихся предприятию, организации от юридических и физических лиц. Наиболее общими рекомендациями, позволяющими управлять дебиторской задолженностью, являются:

Контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

По возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями;

Следить за состоянием дебиторской и кредиторской задолженностей - значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования.

Информационной базой для анализа дебиторской задолженности является официальная финансовая отчетность: бухгалтерский отчет – форма №1 (раздел "Оборотные активы"), форма № 5 "Приложение к бухгалтерскому балансу" (раздел "Дебиторская и кредиторская задолженность" и справки к нему).

Для дебиторской задолженности, как и для оборотного капитала, в целом, используется понятие "оборачиваемость". Оборачиваемость характеризует группа коэффициентов. Для оценки оборачиваемости дебиторской задолженности используются следующие показатели:

1. Коэффициент оборачиваемости дебиторской задолженности.

Показывает насколько эффективно компания организовала работу по сбору оплаты для свою продукцию. Снижение данного показателя может сигнализировать о росте числа неплатежеспособных клиентов и других проблемах сбыта.

Кобд = N / Есрд (6)

где N - выручка от реализации;

Кобд

Есрд - среднегодовая стоимость дебиторской задолженности.

2.Период погашения дебиторской задолженности.

Это продолжительность срока, необходимого для получения предприятием долгов за реализованную продукцию. Определяется как величина, обратная показателю оборачиваемости дебиторской задолженности и умноженная на период.

ТЕдз = Т/Коб (7)

где ТЕдз - продолжительность 1-го оборота оборотных средств;

Т - продолжительность 1-го периода (360 дней);

Кобд - Коэффициент оборачиваемости дебиторской задолженности.

3.Доля дебиторской задолженности в общем объеме текущих активов. Показывает, какую долю дебиторская задолженность занимает в общей сумме оборотных активов. Увеличение этого показателя свидетельствует об оттоке денежных средств из оборота.

Ддз = Едзкон/ ТАкон х 100 % (8)

где Едзкон - дебиторская задолженность на конец года;

ТАкон - текущие активы на конец года.

Ддз - доля дебиторской задолженности

Все расчетные данные сгруппированы и занесены в таблицу 6 .

Таблица 6

Анализ оборачиваемости дебиторской задолженности

|

Показатели |

Предшествующий |

Отчетный |

Абсолютное отклонение |

|

|

Выручка от реализации К тыс.руб. | ||||

|

Среднегодовая стоимость дебиторской задолженности Есрд , тыс. руб. | ||||

|

Текущие активы на конец года ТА кон . ,тыс.руб. | ||||

|

Дебиторская задолженность на конец года Едз кон., тыс.руб. | ||||

|

Коэффициент оборачиваемости дебиторской задолженности Кобд ,обороты | ||||

|

Период погашения дебиторской задолженности ТЕдз ,дни | ||||

|

Доля дебиторской задолженности в общем объеме текущих активов Ддз |

Вывод: анализ оборачиваемости дебиторской задолженности показывает, что состояние расчетов с покупателями по сравнению с прошлым годом улучшилось:

На 1,87 дней уменьшился средний срок погашения дебиторской задолженности;

Рост коэффициента оборачиваемости дебиторской задолженности на 73,49 оборота показывает относительное уменьшение коммерческого кредитования;

На 8,78% уменьшилась доля дебиторской задолженности в общем объеме оборотных средств, что свидетельствует о повышении ликвидности текущих активов, и следовательно, о некотором улучшении финансового состояния предприятия.

Управление материально-производственными запасами (МПЗ).

Накопление МПЗ имеет положительные и отрицательные стороны.

Положительные стороны:

Падение покупательской способности денег заставляет предприятие вкладывать временно свободные средства в запасы материалов, которые затем при необходимости можно будет легко реализовать;

Накопление МПЗ нередко является вынужденной мерой снижения риска недоставки или недопоставки сырья и материалов, необходимых для производственного процесса предприятия.

Отрицательные стороны:

Накопление МПЗ неизбежно ведет к дополнительному оттоку денежных средств вследствие увеличения затрат, связанных с хранением запасов (аренда складских помещений и их содержание, расходы по перемещению запасов, страхование и так далее), а также увеличение затрат, связанных с потерей из-за устаревания, порчи, хищений и бесконтрольного использования МПЗ, вследствие увеличения суммы уплачиваемого налога, и вследствие отвлечения средств из оборота.

Для оценки оборачиваемости МПЗ используют следующие показатели:

1.Коэффициент оборачиваемости МПЗ. Показывает скорость оборота МПЗ.

Кмпз = S / Есрмпз (9)

где Есрмпз - среднегодовая стоимость МПЗ; S - себестоимость;

Кмпз - коэффициент оборачиваемости МПЗ.

Себестоимость берется из формы №2 – Отчет о прибылях и убытках. Чем выше данный показатель, тем меньше средств связано с этой наименее ликвидной статьей, тем более ликвидную структуру имеют текущие активы и тем устойчивее финансовое положение предприятия. Особенно актуально повышение оборачиваемости и снижение запасов при наличии большой задолженности у предприятия. В этом случае давление кредиторов может ощутиться прежде, чем можно что-либо предпринять с запасами, особенно при неблагоприятной конъюнктуре.

2. Срок хранения МПЗ.

Рост этого показателя свидетельствует о накапливании запасов, а уменьшение -сокращении запасов. Аналогично рассчитываются показатели оборачиваемости готовой продукции и производственных запасов, а также срок хранения производственных запасов и готовой продукции.

Тмпз = Т / Кмпз (10)

где Тмпз - срок хранения МПЗ;

Т - продолжительность 1-го периода (360 дней);

Кмпз - коэффициент оборачиваемости МПЗ.

Рост этого показателя свидетельствует о накапливании запасов, а уменьшение -сокращении запасов. Аналогично рассчитываются показатели оборачиваемости готовой продукции и производственных запасов, а также срок хранения производственных запасов и готовой продукции. Данные анализа оборачиваемости МПЗ представлены в табл. 7.

Таблица 7

Анализ оборачиваемости МПЗ

|

Показатели |

Предшествующий |

Отчетный |

Абсолютное отклонение |

|

|

Себестоимость проданной продукции S , тыс.руб | ||||

|

Среднегодовая стоимость МПЗ Есрмпз ,тыс.руб. | ||||

|

Среднегодовая стоимость производственных запасов,Есрпз | ||||

|

Среднегодовая стоимость готовой продукции Есргп , тыс.руб. | ||||

|

Оборачиваемость МПЗ Кобмпз обороты | ||||

|

Оборачиваемость производственных запасов Кпз ,обороты | ||||

|

Оборачиваемость готовой продукции К обгп ,обороты | ||||

|

Срок хранения МПЗ, Тмпз, дни | ||||

|

Срок хранения производственных запасов, Тпз ,дни | ||||

|

Срок хранения готовой продукции, Тгп , дни |

Вывод: анализ оборачиваемости МПЗ показывает, что за анализируемый период:

Увеличилась скорость оборота МПЗ на 0,5 оборотов, а срок хранения МПЗ по сравнению с прошлым годом уменьшился на 0,8 дня. Следовательно, на предприятии материально-производственные запасы не накапливаются;

Уменьшилась скорость оборота производственных запасов на 20,8 оборотов, а срок хранения производственных запасов увеличился по сравнению с прошлым годом на 1,43 дня. Следовательно, на предприятии идет накопление производственных запасов;

Увеличилась скорость оборачиваемости готовой продукции на 2,19 оборота, а срок хранения готовой продукции уменьшился на 2,15 дня. Таким образом, готовая продукция на предприятии не накапливается.